文章还展示了如何绘制上证指数收益时间序列图、散点图、自相关图与偏自相关图,并对数据进行了深入的分析。

本文做SV模型,选取马尔可夫蒙特卡罗法(MCMC)、正则化广义矩估计法和准最大似然估计法估计。

模拟SV模型的估计方法:

sim <- svsim(1000,mu=-9, phi = 0.97, sigma = 0.15) print(sim) summary(sim)

文章来源地址https://www.toymoban.com/news/detail-691694.html

plot(sim)

绘制上证指数收益时间序列图、散点图、自相关图与偏自相关图

我们选取上证指数5分钟高频数据:

data=read.csv("上证指数-5min.csv",header=TRUE)

#open:开盘价 close:收盘价 vol:成交量 amount:成交额

head(data,5) #观察数据的头5行

tail(data,5) #观察数据的最后5行

Close.ptd<-data$close

Close.rtd<-diff(log(Close.ptd)) #指标一:logReturn

rets=diff(data$close)/data$close[-length(data$close)] #指标二:Daily Returns,我们选择Daily Returns

library(tseries)

adf.test(rets)

## 绘制上证指数收益时间序列图、散点图、自相关图与偏自相关图

Close.ptd.ts<-ts(Close.ptd,start=c(2005,1,4),freq=242)

plot(Close.ptd.ts, type="l",main="(a) 上证指数日收盘价序列图",

acf(Close.rtd,main='',xlab='Lag',ylab='ACF',las=1)

title(main='(b) 上证指数收益率自相关检验',cex.main=0.95)

pacf(Close.rtd,main='',xlab='Lag',ylab='PACF',las=1)

title(main='(c) 上证指数收益率偏自相关检验',cex.main=0.95)

def.off

## Q-Q图、经验累积分布ecdf图、密度图、直方图

qqnorm(Close.rtd,main="(a) 上证指数收益率Q-Q图",cex.main=0.95,

xlab='理论分位数',ylab='样本分位数')

qqline(Close.rtd)

#经验累积分布ecdf图

plot(ECD,lwd = 2,main="(b) 上证指数收益率累积分布函数图",cex.main=0.95,las=1)

xx <- unique(sort(c(seq(-3, 2, length=24), knots(ECD))))

abline(v = knots(ECD), lty=2, col='gray70')

x1 <- c((-4):3) # 设定区间范围

lines(x1,pnorm(x1,mean(Close.rtdC[1:10]),sd(Close.rtd[1:10])))

#密度图

plot(D, main="(c) 上证指数核密度曲线图 ",xlab="收益", ylab='密度',

xlim = c(-7,7), ylim=c(0,0.5),cex.main=0.95)

polygon(D, col="gray", border="black")

curve(dnorm,lty = 2, add = TRUE)

lines(x2,dnorm(x2,mean=0,sd=1))

abline(v=0,lty = 3)

legend("topright", legend=c("核密度","正态密度"),lty=c(1,2),cex=0.5)

#直方图

hist(Close.rtd[1:100],xaxt='n',main='(d) 上证指数收益率直方图',

xlab='收益/100',ylab='密度', freq=F,cex.main=0.95,las=1)

lines(x2,dnorm(x2,mean(Close.rtd[1:100]),sd(Close.rtd[1:100])))

axis(1,at=axTicks(1),labels = as.integer(axTicks(1))/100 )

点击标题查阅往期内容

【视频】随机波动率SV模型原理和Python对标普SP500股票指数预测|数据分享

左右滑动查看更多

01

02

03

04

SV模型

{

N <- length(logReturn)

mu <- (1/N)*sum(logReturn)

sqrt((1/N) * sum((logReturn - mu)^2))

}

return=-1.5*log(h)-y^2/(2*h)-(log(h)-mu)^2/(2*sigma2)

}马尔可夫链蒙特卡罗估计

该模型使用了Kastner和Fruhwirth-Schnatter所描述的算法。使用的R代码是:

###Markov Chain Monte Carlo summary(mcmc)

准最大似然估计

SV模型可以用QML方法在R中用许多不同的状态空间和Kalman滤波包来估计。

a0=c(parm[1]) P0=matrix(parm[3]^2/(1-parm[2]^2)) dt=matrix(parm[1]*(1-parm[2])) ct=matrix(-1.27) Tt=matrix(parm[2]) Zt=matrix(1) HHt=matrix(parm[3]^2) GGt=matrix(pi^2/2) ans<-fkf(a0=sp$a0,P0=sp$P0,dt=sp$dt,ct=sp$ct,Tt=sp$Tt,Zt=sp$Zt,HHt=sp$HHt,GG

正则化广义矩阵

在R函数中定义矩条件,然后估计参数0。

moments <- c ( m1 = sqrt(2/pi)*exp(mu/2 + sig2h/8), m2 = exp(mu + sig2h/2 ) , m3 = 2*sqrt ( 2/pi ) * exp( 3*mu/2 + 9*sig2h/8 ) , gmm(g = sv.moments , x =rets , t0=c(mu=-10, phi=0.9,sigmaeta= 0.2),

点击文末“阅读原文”

获取全文完整代码数据资料。

本文选自《R语言随机波动模型SV:马尔可夫蒙特卡罗法MCMC、正则化广义矩估计和准最大似然估计上证指数收益时间序列》。

点击标题查阅往期内容

HAR-RV-J与递归神经网络(RNN)混合模型预测和交易大型股票指数的高频波动率

Matlab马尔可夫链蒙特卡罗法(MCMC)估计随机波动率(SV,Stochastic Volatility) 模型

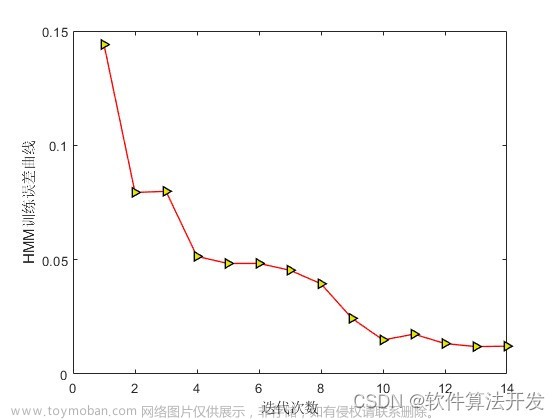

R语言隐马尔可夫模型HMM连续序列重要性重抽样CSIR估计随机波动率模型SV分析股票收益率时间序列

马尔可夫Markov区制转移模型分析基金利率

马尔可夫区制转移模型Markov regime switching

时变马尔可夫区制转换MRS自回归模型分析经济时间序列

马尔可夫转换模型研究交通伤亡人数事故时间序列预测

如何实现马尔可夫链蒙特卡罗MCMC模型、Metropolis算法?

Matlab用BUGS马尔可夫区制转换Markov switching随机波动率模型、序列蒙特卡罗SMC、M H采样分析时间序列

R语言BUGS序列蒙特卡罗SMC、马尔可夫转换随机波动率SV模型、粒子滤波、Metropolis Hasting采样时间序列分析

matlab用马尔可夫链蒙特卡罗 (MCMC) 的Logistic逻辑回归模型分析汽车实验数据

stata马尔可夫Markov区制转移模型分析基金利率

PYTHON用时变马尔可夫区制转换(MRS)自回归模型分析经济时间序列

R语言使用马尔可夫链对营销中的渠道归因建模

matlab实现MCMC的马尔可夫转换ARMA - GARCH模型估计

R语言隐马尔可夫模型HMM识别不断变化的股票市场条件

R语言中的隐马尔可夫HMM模型实例

用机器学习识别不断变化的股市状况—隐马尔科夫模型(HMM)

Matlab马尔可夫链蒙特卡罗法(MCMC)估计随机波动率(SV,Stochastic Volatility) 模型

MATLAB中的马尔可夫区制转移(Markov regime switching)模型

Matlab马尔可夫区制转换动态回归模型估计GDP增长率

R语言马尔可夫区制转移模型Markov regime switching

stata马尔可夫Markov区制转移模型分析基金利率

R语言如何做马尔可夫转换模型markov switching model

R语言隐马尔可夫模型HMM识别股市变化分析报告

R语言中实现马尔可夫链蒙特卡罗MCMC模型

文章来源:https://www.toymoban.com/news/detail-691694.html

到了这里,关于R语言随机波动模型SV:马尔可夫蒙特卡罗法MCMC、正则化广义矩估计和准最大似然估计上证指数收益时间序列的文章就介绍完了。如果您还想了解更多内容,请在右上角搜索TOY模板网以前的文章或继续浏览下面的相关文章,希望大家以后多多支持TOY模板网!